本周三,纳斯达克综合指数经历了自2022年12月以来最糟糕的一天,首次跌破自7月1日以来的18,000点大关。此次急剧下跌主要由科技股的大量抛售导致,受到即将出台的贸易限制和地缘政治紧张局势的影响。相比之下,道琼斯工业平均指数逆势而上,攀升至创纪录的41,198.08点收盘价。投资者从高飞的科技股中撤出,这一切都受到前美国总统唐纳德·特朗普言论的推动,这凸显了随着美联储潜在的降息政策浮出水面,市场动态的变化。

重点摘要:

- 纳斯达克录得自2022年以来最差表现:纳斯达克综合指数暴跌2.77%,收于17,996.92点,这是自2022年12月以来的最大跌幅。这一显著下降也使得该指数自7月1日以来首次跌破18,000点,反映出在对贸易限制增加和地缘政治不确定性的担忧中,科技股的剧烈抛售。

- 道琼斯指数首次突破41,000点:与科技股为主的纳斯达克指数下跌相比,道琼斯工业平均指数上涨243.60点,涨幅为0.59%,以创纪录的41,198.08点收盘。这个前所未有的里程碑主要受益于联合健康公司股价上涨4.5%,该公司在强劲的财报发布后获得了华尔街的正面升级。这也是自2001年以来,纳斯达克指数首次出现超过2.5%的跌幅,而道琼斯指数则录得上涨。

- 标普500指数和纳斯达克因科技股下跌:标普500指数下跌1.39%,收于5588.27点,因高飞的科技股继续退出。在标普500指数中,信息技术和通信服务是表现最差的两个板块。主要科技股如Meta Platforms、Netflix、Microsoft和Apple均出现大幅下跌,其中Meta暴跌5.7%,Apple下滑2.5%。

- 芯片股因地缘政治紧张局势严重受挫:半导体股票大幅下跌,VanEck半导体ETF(SMH)下跌超过7%,创下自2020年3月以来的最差单日表现。主要公司如Nvidia和在美国上市的台湾半导体股分别下跌超过6%和近8%,显示出市场对地缘政治发展的敏感性。

- 欧洲市场反映科技股抛售:欧洲科技股反映出美国的抛售,区域性的Stoxx 600指数收盘下跌0.43%。荷兰半导体公司ASML的股票暴跌了10.9%,对欧洲科技股4.4%的跌幅贡献显著。尽管FTSE 100指数上涨了0.28%,但CAC 40指数下跌了0.1%。整体而言,欧洲市场情绪依然消极,延续了前两个交易日的下跌趋势。

- 亚太市场显示出混合结果:澳大利亚的S&P/ASX 200指数创下历史新高,上涨0.73%,以8,057.9点收盘。与此同时,日本的日经225指数下跌了0.43%,尽管大型制造商的商业乐观情绪增加。韩国的Kospi指数下跌了0.8%,至2,843点,突显了区域市场表现的差异。

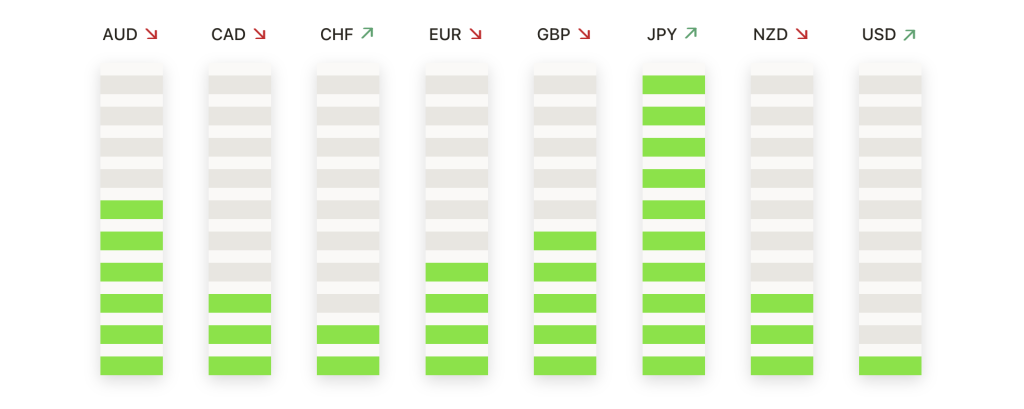

- 货币市场和国债收益率:在英国发布了好坏参半的通胀数据后,英镑一年来首次升至1.300美元以上。这一发展导致市场对英国央行在8月份降息的押注减少,预期从50%降至35%。与此同时,美国国债收益率基本保持不变,10年期国债收益率为4.16%,2年期国债收益率为4.44%,投资者在权衡当前经济状况和未来利率走势。

- 油价因储存数据攀升:油价显著上涨,西德克萨斯中质原油(WTI)每桶上涨2.4%,达到82.70美元。此次涨幅是由于美国原油库存周降幅大于预期,以及美元走软,掩盖了人们对中国经济增长放缓的担忧。布伦特期货也有所上涨,上涨1.6%,达到每桶85.06美元,反映出市场的收紧。

外汇今日重点:

- 英镑/美元升破1.3000:7月19日以来首次突破1.3000,交易价1.3020,上涨0.36%。如果该货币对突破心理关口1.3050,买家可能将目标瞄准1.3100,潜在阻力在1.3125和去年的高点1.3140。在下行方面,支撑位见于转变为支撑的周期高点1.2894,其次是需求区间1.2860和1.2805。

- 欧元/美元向1.1000迈进:欧元/美元对进一步北移,达到接近1.0950的四个月新高。该对在1.0948面临阻力,其次是3月高点1.0981以及心理关口1.1000。下行方面,支撑位在55日简单移动平均线(SMA)的1.0861、200日简单移动平均线的1.0790和6月低点的1.0666。欧元的强势反映了持续的积极情绪,如果该对持续突破200日简单移动平均线,交易员可能预计将有潜在收益。

- 美元/日元跌破157.00:美元/日元对大幅下跌超过1.30%,在跌至日内高点158.62后,目前交易价约为156.00。该货币对的即时支撑位在155.50/60,进一步支撑位在153.60和151.88。如果买家重拾动能,阻力位预计在157.00,可能会重新测试158.85水平。

- 加拿大元下跌,美元/加元升至1.3700:由于投资者在加拿大银行下次利率决定前重新评估通胀数据,加拿大元回落。美元/加元汇率上涨至1.3700水平,受到1.3656的200小时指数移动平均线支撑。该货币对的近期动能已转向有利于美元,如果加拿大的通胀数据暗示加拿大银行将提前降息,可能会出现进一步的上涨。

- 澳元/日元经历严重亏损:澳元/日元对跌至105.05,连续五天从上周收盘的106.80下跌。该货币对仍低于20日简单移动平均线(SMA),表明空头势头加深。即时支撑位在105.00和104.30,买家需要重回106.00水平才能逆转跌势并瞄准106.50水平。

市场动态:

- 联合健康集团飙升:联合健康集团(UNH)的股价上涨了4.5%,收盘走高,此前其评级从“持有”上调至“买入”。这一积极评级是在强劲的财报发布后给出的,帮助道琼斯工业平均指数创下历史收盘新高。

- 格芯(GlobalFoundries)因猜测而上涨:具有美国制造能力的半导体合同制造公司出现显著上涨。格芯(GFS)上涨超过6%,引发猜测的是,它们可能从对中国和台湾潜在的半导体行业限制中受益。

- ASML控股股价暴跌引发贸易担忧:ASML控股(ASML)在纳斯达克100指数中领跌,其股价暴跌超过12%。此次下跌是由于有报道称拜登政府正在考虑对向中国出口芯片技术实施更严格的限制,这对半导体行业造成了严重影响。

- VanEck半导体ETF遭受重创:VanEck半导体ETF(SMH)经历了自2020年3月以来最糟糕的一天,下跌超过7%。该ETF的下跌主要是由于在潜在更严格的美国出口管制消息传出后,半导体股票的普遍抛售所致。

- 五美分商店因销售预测大跌:五美分商店的股价下跌超过24%,因为该公司预测第二季度同店销售额将下降6%到7%,这比市场普遍预期的4.66%的降幅更为严重。

- 优步科技公司因内幕抛售而下跌:优步科技公司(UBER)股价下跌超过7%,因为有内幕抛售的迹象。一份美国证券交易委员会的文件显示,首席执行官在周一出售了价值3600万美元的股票,这引起了投资者的担忧。

- 英特尔因制造传闻小幅上涨:英特尔 (INTC) 收盘上涨0.43%。有传闻认为,美国半导体制造公司可能会因对中国和台湾的潜在行业限制而受益。

- 因出售传闻GitLab股价上涨:在路透社报道公司在潜在竞标者的兴趣下正在探讨出售事项后,GitLab(GTLB)股价大涨超过9%,提振了投资者的热情。

- 盖茨工业被纳入标普小型股600指数:在标准普尔道琼斯指数公司宣布盖茨工业(GTES)股票将在7月22日交易开始前被纳入标普小型股600指数后,盖茨工业股价上涨超过3%。

- 威富集团因出售Supreme品牌股价飙升:威富集团(VFC)股价在宣布以15亿美元现金将其Supreme品牌出售给依视路陆逊梯卡后跃升了超过13%,大幅提振了股票。

- Aehr Test Systems因收入超预期而大涨:Aehr Test Systems(AEHR)在报告第四季度收入为1660万美元后上涨超过22%,超出了市场普遍预期的1550万美元。公司还预计2025年总收入至少为7000万美元,高于预期的6790万美元。

尽管NASDAQ综合指数遭遇自2022年12月以来最糟糕的一天,科技股大幅回调是主要原因,但道琼斯工业平均指数仍创下创纪录的收盘点位超41,000点,这得益于对利率敏感的股票如UnitedHealth的上涨。半导体行业在面对美国出口限制进一步收紧的担忧下遭受了巨大的阻力,导致ASML和Nvidia等公司的股价大幅下跌。同时,亚太和欧洲市场表现参差不齐,加上货币价值和油价的波动,突显出全球市场对地缘政治紧张局势和经济政策变动的敏感性。随着投资者继续从高飞的科技股中撤出,市场走向可能将取决于即将发布的财报和央行的决策。