标准普尔500指数和纳斯达克综合指数延续了它们的跌势,投资者继续撤出领先的科技股。这个市场变化是受科技行业令人失望的收益报告和高于预期的GDP增长报告影响的,标志着市场可能出现修正和轮动。与此同时,道琼斯工业平均指数取得了小幅上涨,反映了投资者情绪的混合。目前的市场动态表明前景谨慎,重心明显从高增长科技股转向了小盘股和更具周期性的板块。

重点摘要:

- 科技股继续下滑:受主要科技股大幅抛售影响,纳斯达克综合指数下跌0.93%,收于17,181.72点。英伟达下跌1.7%,超威半导体下跌超过4%,微软下跌2.5%。VanEck半导体ETF(SMH)也下跌近2%,表明科技板块普遍回落。

- 标普500和纳斯达克因经济数据下跌:标普500指数下跌0.51%,以5399.22点的成绩结束了当日交易。投资者对第二季度强于预期的GDP增长率2.8%做出了反应,这一结果超过了预期的2.1%。这一变化突显出投资者情绪转向非科技行业。

- 道琼斯表现优异:道琼斯工业平均指数上涨0.2%,即81.20点,收于39,935.07点。在盘中最高点时,该指数飙升了近585点,展示了主要指数之间的表现差异。

- 小盘股轮动:代表小盘股的罗素2000指数上涨1.26%,这表明投资者对规模较小、潜在被低估的公司的兴趣日益增加,同时逐渐退出表现突出的科技板块。

- 欧洲市场对美国科技行业疲软作出反应:欧洲斯托克600指数下跌0.72%,科技股领跌,下跌2.75%。尽管整体市场下跌,富时100指数略微上涨0.40%,而CAC 40指数则下跌1.21%。尽管销售增长预期未能实现,但联合利华上调了全年利润率指导,这促使其股价上涨6%。此外,Stellantis报告上半年净利润下降48%,对汽车制造商的股票产生了影响。

- 科技抛售重创亚洲市场:日本日经225指数下跌3.28%,创下七连跌,以37,869.51点收盘。由于对日本央行可能收紧货币政策的担忧,软银集团和瑞萨电子等主要股票分别下跌9.39%和超过14%。与此同时,韩国的KOSPI指数也下跌1.74%至2,710.65点,主要由于重量级公司SK海力士下跌8.87%。中国的CSI 300指数下跌0.55%至3,399.27点,而中国人民银行将中期借贷便利利率下调至2.3%,以刺激经济。

- 美国国内生产总值增长超出预期:由于强劲的消费者支出和私人库存投资,美国经济在第二季度以年化率2.8%的速度增长,超越了预期的2.1%增长率,显示出经济的强大恢复力。在周四的其他经济新闻中,劳工部报告称,截至7月20日当周,初请失业金人数为235,000人,较前一周减少了10,000人,并与道琼斯预测完全一致。持续申请失业金人数(延迟一周)降至185万人。

- 原油价格回升:美国原油上涨近1%,收于每桶78.28美元,受强于预期的经济增长和原油及汽油库存减少的支持,表明需求上升。布伦特原油上涨0.81%,达到每桶82.37美元。今年以来,布伦特原油上涨了6.9%。

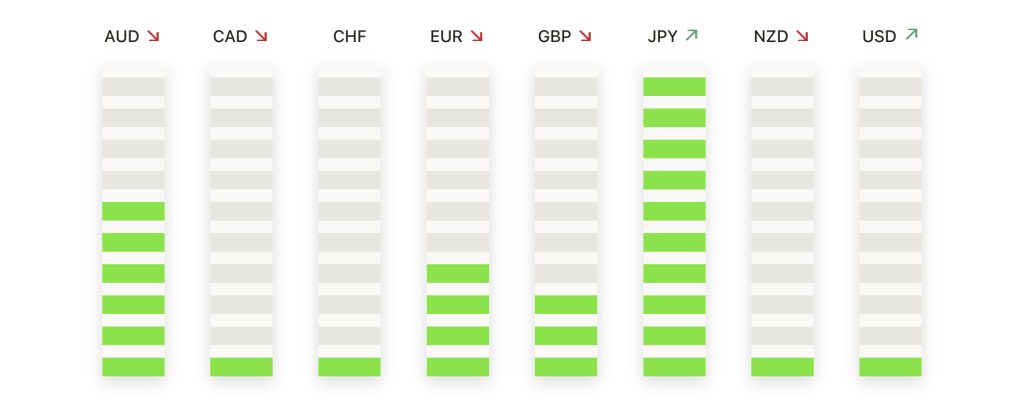

外汇今日重点:

- 欧元/美元前景仍然谨慎:欧元/美元在连续两天的下跌后显示出复苏迹象,收盘于1.0850左右。此前该货币对测试了1.0820的关键支撑位。该水平继续作为一个关键支撑位。如果跌破这一水平,货币对面临进一步的下行风险,下一个支撑位在6月份的低点1.0666,可能进一步跌至2024年的低点1.0601。上行的阻力位在1.0948,其次是1.0981和关键的1.1000门槛。

- 英镑/美元承压:英镑/美元跌破1.2860,下跌0.43%至1.2850。此前曾达到1.2913的日高点,受美国GDP增速强于预期和英国数据疲软的影响。该货币对的即时阻力位在1.2880,进一步阻力位于1.2900和1.2940。支撑位则在1.2840,其次是50日移动平均线1.2773。

- EUR/GBP 因英国央行降息预期走高:EUR/GBP 货币对上涨至大约0.8440点,因市场对英国央行潜在降息进行了定价。尽管周四的上涨是该货币对在2024年单日表现最好的之一,但该货币对仍显著低于200日指数移动平均线(0.8545)。

- 澳元/美元因中国经济担忧下跌:由于中国经济持续面临挑战和铁矿石价格下跌,澳元兑美元跌至接近0.6550。 澳元/美元货币对的近期支撑位在7月低点0.6515,进一步支撑位在0.6465和2024年低点0.6360。 阻力水平包括200日简单移动平均线0.6585和7月高点0.6798。

- 尽管美国 GDP 强劲,美元/瑞郎(USD/CHF)仍下跌:该货币对下跌0.40%,收于约0.8810,延续其下行趋势,尽管美国 GDP 数据强劲。该货币对仍低于关键移动平均线,支撑位现修正至0.8750和0.8730,而阻力位设定在0.8800、0.8830和0.8850。

- 黄金面临卖压:黄金价格持续下降,交易价格接近数周低点$2,357.92。该金属的看跌趋势受到技术指标显示负动能的支持,支撑位分别在$2,340、$2,332和$2,318。阻力位则在$2,366、$2,381和$2,395,因为黄金在市场不确定性中努力保持更高的价格水平。

市场动态:

- 德康惨遭估值难关:德康公司的股价暴跌超过35%,此前这家医疗设备公司将其全年收入指引下调至40亿至40.5亿美元,较之前的预测有所下降。其第二季度收入为10亿美元,也低于市场普遍预期的10.4亿美元,导致股票价值大幅下跌。

- 福特汽车表现不佳:福特股价下跌18.4%,此前这家汽车制造商公布的第二季度收益未达华尔街预期。公司公布的调整后每股收益为0.47美元,显著低于预期的0.68美元。然而,汽车收入略高于预期,达到448.1亿美元,而预计为440.2亿美元。

- ServiceNow 预测后飙升:在强于预期的收益报告后,ServiceNow 的股票上涨了 13%。这家软件公司还上调了年度订阅收入预测,提振了投资者的乐观情绪。这标志着 ServiceNow 自 2019 年以来的最佳表现,并因首席运营官 CJ Desai 在一次内部调查后辞职而进一步得到推动。

- 爱德华生命科学公司表现不佳:在公司大幅下调经导管主动脉瓣置换术(这一关键产品线)的预期后,其股价暴跌超过31%。尽管公司报告的第二季度调整后每股收益为0.70美元,略高于预期,但公司对下个季度的收入预测低于预期,预计收入将在15.6亿美元到16.4亿美元之间。

- Deckers Outdoor公司在公布财报后股价上涨:这家鞋类公司的股票在公布财政第一季度每股收益4.52美元、营收8.25亿美元后上涨了8%,超出了分析师预期的每股收益3.48美元和营收8.08亿美元。这一显著的盈利超预期突显了Deckers在竞争激烈的市场中的强劲表现。

- Coursera超预期收入表现:由于强劲的第二季度表现,在线教育平台的股价上涨了16%。Coursera报告收入为1.7亿美元,超出分析师估计的1.64亿美元,尽管其每股亏损0.15美元,而预期为每股盈利1美分。

- 维京治疗公司临床试验成功:维京治疗公司宣布其实验性肥胖治疗药物VK2735将进入第三阶段临床试验后,其股票飙升了28%以上。该公司还计划在第四季度开始该药口服版本的第二阶段试验。

- 霍尼韦尔业绩未达预期:由于工业巨头霍尼韦尔全年的收益展望未能达到分析师的预期,其股价下跌了超过5%。该公司预测第三季度每股收益在2.45美元到2.55美元之间,低于StreetAccount估计的每股2.58美元。

- Lululemon股价暴跌:在评级被下调后,这家运动服装零售商的股票下跌了超过9%。评级从“买入”下调至“中性”。该公司指出,可能出现的类别放缓和竞争加剧是可能影响Lululemon未来表现的因素。

随着市场经历重大波动期,主要科技股的近期下跌和混杂的经济信号为投资者呈现了一个复杂的景象。从大型科技股转向小型股和更多周期性行业的转变,表明投资策略正在重新分配,可能是由于获利回吐和对估值的担忧所驱动。尽管美国GDP增长率高于预期,小盘股表现也表现出坚韧,但整体市场情绪仍然谨慎,主要行业和股票的显著波动表明既有机会也有风险。展望未来,重点可能会继续放在行业轮动、企业收益和可能影响未来几个月市场走势的宏观经济指标上。