尽管英国大选的政治背景繁忙,欧洲市场周四连续第二个交易日收高。区域性的Stoxx 600指数上涨了0.6%,银行业表现强劲推动了这一增长。同时,亚洲市场也取得了显著的收益,日本和台湾的股票基准指数达到了历史新高。这种全球市场的积极势头是在一系列经济数据和投资者有限乐观情绪的推动下出现的,反映出一个复杂但有韧性的经济格局。美国证券交易所因独立日假期周四休市。

重点摘要:

- 欧洲股市在英国大选前收高:Stoxx 600指数上涨0.6%,其中银行业领涨,涨幅为1.3%。随着英国走向投票,富时100指数上涨70.14点,涨幅为0.86%。法国CAC 40指数上涨63点,涨幅为0.82%,这是连续第二个交易日上涨。然而,尽管如此,法国的建筑业PMI从5月的43.5降至6月的41,创下三个月新低。Eurofins Scientific SE上涨3.10%,法兴银行上涨2.50%,法国农业信贷银行上涨2.26%,成为领涨股,而凯捷下跌0.31%,Unibail Rodamco下跌0.31%,保乐力加下跌0.29%,成为领跌股。

- 日本和台湾股指创下新高;香港和澳大利亚表现不一:日本的东证指数上涨0.92%,达到2,898.47点,超过了此前的历史最高点。日经225指数上涨0.82%,达到40,913.65点,创下新纪录。台湾加权指数也创下新高,上涨1.51%,收于23,522.53点,受鸿海精密工业(上涨6%)和台湾半导体制造公司(上涨2.66%)等芯片股上涨的推动。香港恒生指数上涨0.21%,而中国大陆的沪深300指数持平于3,445.81点。澳大利亚的标普/澳证200指数上涨1.19%,达到7,831.9点,尽管五月的贸易顺差从四月的60.3亿澳元收窄至57.7亿澳元。

- 比特币跌至两个月低点:周四,比特币价格跌至约57,000美元,触及两个月低点,此前美国联邦储备委员会发布了6月份会议的纪要,显示中央银行尚未准备好降息。在24小时内,该加密货币下跌了约5%。

- 加拿大服务业萎缩:标普全球加拿大服务业采购经理人指数(PMI)从5月的51.1下降至6月的47.1,表明自3月以来服务业首次出现萎缩。新业务的下降是一个重要因素,新业务指数从51.8降至47.9。

- 油价达到自四月以来的最高水平:布伦特原油期货价格攀升至每桶87.55美元,创下自四月以来的最高水平,这得益于美国原油库存降幅超出预期。美国能源信息署(EIA)报告称,原油库存减少了1220万桶,远高于预期的68万桶。同样,西德克萨斯中质原油(WTI)期货价格也有所上涨,上涨28美分至每桶84.15美元。

- 英国建筑业增长放缓,雇主削减预期工资增长:标普全球英国建筑采购经理人指数从5月的54.7下降到6月的52.2,显示出建筑活动的放缓。此外,根据英格兰银行决策者小组调查,英国雇主预计未来12个月工资总额增长速度将放缓,预期的年增长率下降了0.3个百分点至4.2%。这些数据支持了英格兰银行可能很快能够降低利率的观点。

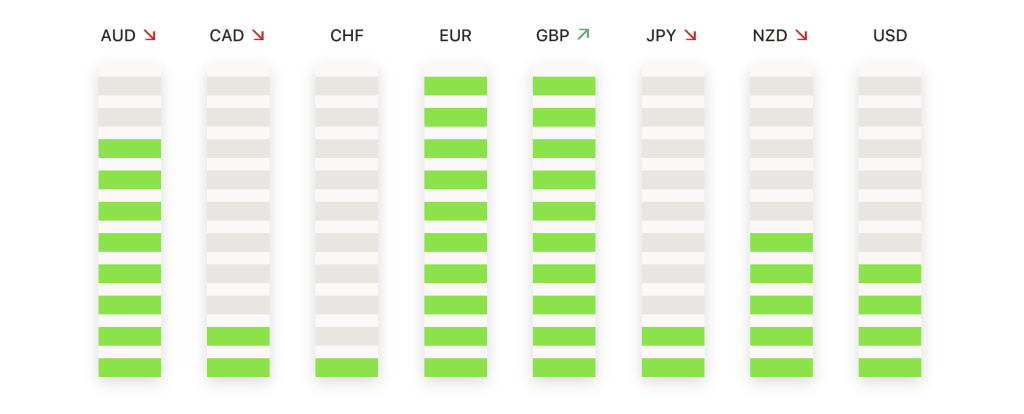

外汇今日重点:

- 英镑/美元在英国大选结果公布前上涨:英镑/美元对上涨至1.2760,连续第三天上涨,因为美元普遍回落。该货币对在价格超过1.2800的供应区受到技术性拒绝,但成功在200日指数移动平均线(EMA)1.2610附近止住近期的下跌。交易员密切关注选举结果,英镑/美元表现出保持上升势头的韧性。

- 欧元/美元因美国劳动市场力量变化而上涨:欧元/美元货币对跳升至整数水平阻力位,突破20天和50天指数移动平均线(EMAs),分别在1.0750和1.0770。这表明近期前景稳定。随着该货币对超过200天EMA(约为1.0800),其长期吸引力也有所增加,这在波动的市场环境中表明该货币对的地位更为强劲。

- 美元/加元难突破1.3600:美元/加元在1.3600水平遇到阻力,回落测试1.3550附近的支撑。该货币对处于整固阶段,其中200日指数移动平均线(EMA)位于1.3588,构成了一个重要障碍。若1.3600被明确跌破,该货币对将面临新的挑战,突显了作用于美元/加元上的各种力量的微妙平衡,以及如果动能减弱,价格可能回归先前区间的潜力。

- 尽管贸易顺差低于预期,澳元/美元依旧持稳:澳元/美元对维持了上升趋势,重新访问0.6700关口后的三个月高点区域。相对强弱指数(RSI)和移动平均线收敛-散度(MACD)等指标处于正区域。该对的阻力目标为0.6730和0.6750,而潜在支撑位包括0.6670、0.6650和0.6630,反映了尽管经济信号混杂但依然强劲的前景。

- 金价在市场不确定性中整固:黄金交易价格为每盎司2,356美元,上涨0.15%,此前周三触及两周高点2,365美元。,整体看涨趋势依然完好,受到强劲的相对强弱指数(RSI)的支撑。如果金价突破形态的领口,可能升至每盎司2,400美元,进一步上涨至年内高点2,450美元。此外,如果卖家将现货价格压低至2,350美元以下,进一步的下跌可能会指向2,300美元的水平,下一个需求区间则在2,277美元,其后是2,222美元。

市场动态:

- 软银 (9984.T-JP) 创历史新高:软银股票飙升至24年来的最高水平,收盘价为创纪录的11,190.00日元,上涨4.53%。这标志着公司取得了重要的里程碑,超越了2000年2月15日创下的11,000日元的前盘中高点。

- 大陆集团 (CON-FF) 升级后股价跳涨:德国制造商大陆集团的股票在花旗分析师将其评级上调至“买入”后上涨了9.5%,领涨指数。此次评级上调是由于其汽车部门在第二季度的积极前景。

- HelloFresh (HFG0-FF) 因分析师上调评级股价上涨:餐食套装公司HelloFresh的股票上升了10%,使其本周涨幅接近33%。摩根大通将该股票从其负面催化剂观察名单中移除,理由是北美地区餐食套装趋势正在稳定。

- 默克公司 (MRK) 因许可协议获益:默克公司的股价上涨超过3%,在道琼斯工业指数的成分股中领涨,此前该公司将其与奥利安公司在前列腺癌药物候选产品Opevesostat的共同独家许可转为全球独家许可。

- 受收购消息影响,Spirit AeroSystems(SPR)股价上涨:在波音公司同意以全股票交易方式以约47亿美元,或每股37.25美元收购该公司后,Spirit AeroSystems的股价收盘上涨超过3%。

- 泰利福(TFX) 股票升级后上涨:Piper Sandler将泰利福的股票评级从中性上调至增持,并设定了新的目标价为245美元,泰利福的股价上涨超过2%。

- Birkenstock Holding Plc(BIRK)因评级上调而提振:瑞银将Birkenstock的股票评级从中性上调至买入,并将目标价定为65美元后,Birkenstock的股价收盘上涨超过2%。

- 游轮公司因飓风担忧受到打击:随着飓风伯里尔威胁加勒比海地区,挪威游轮控股公司(NCLH)股价下跌超过5%,成为标普500指数中跌幅最大的公司。嘉年华(CCL)和皇家加勒比游轮公司(RCL)的股价也分别下跌了5%和1%以上。

- 随着抵押贷款利率上升,住宅建筑商股价下跌:PulteGroup (PHM) 股价下跌超过3%,Toll Brothers (TOL)、DR Horton (DHI) 和 Lennar (LEN) 的股价均下跌超过2%。此次下跌是由于10年期国债收益率上升,预计将推高抵押贷款利率,负面影响住房需求。

- O’Reilly 汽车公司 (ORLY) 因销售预估下降而下跌:在巴克莱将其第二季度可比销售预估下调至2%(低于市场预期的3.7%),并指出持续的需求逆风后,O’Reilly 汽车公司的股价下跌超过3%。受此消息影响,AutoZone (AZO) 的股价也下跌超过4%。

- 沃尔格林联合博姿公司(Walgreens Boots Alliance, WBA)目标价下调股价下跌:摩根大通将沃尔格林股价目标从30美元下调至20美元后,沃尔格林股价下跌超过4%。

随着交易周的展开,全球市场的韧性显现出来,欧洲和亚洲指数创下新高,主要股票表现显著。尽管经济信号参差不齐,政治不确定性存在,投资者情绪仍然略显乐观。英国大选、重要的企业发展和央行政策继续影响市场动态。从日本和台湾创纪录的表现到美联储的谨慎态度,这些事件突显了全球金融市场复杂但适应性强的本质。投资者正密切关注这些动态,在乐观与谨慎之间寻找平衡,穿越不断变化的经济景观。