儘管四月通常是股票市場的艱難月份,但標普500指數和納斯達克綜合指數飆升至新的歷史高點,由於美國消費者通脹報告低於預期以及對人工智慧(AI)的熱情日益高漲推動。標普500指數首次收於5300點以上,而以科技股為主的納斯達克綜合指數也達到了前所未有的水平。這波市場漲勢來自於通脹數據顯示美聯儲可能降息,提振了投資者情緒。由於主要指數今年多次創下歷史新高,這種強勁表現突顯了科技部門和更廣泛經濟前景的持續樂觀情緒。

重點摘要:

- 標準普爾500指數、納斯達克和道瓊斯創新高:標準普爾500指數上漲1.17%,收於5308.15點,這是該指數首次收於5300點以上。這標誌著標準普爾500指數在2024年的第23次創新高收盤。納斯達克綜合指數上漲1.40%,收於16742.39點,受到科技股上漲和投資者對人工智能的樂觀情緒的推動。這是納斯達克今年的第八次創歷史新高收盤。道瓊斯工業平均指數上漲349.89點,或0.88%,收於39908.00點,這是道瓊斯在2024年的第18次創新高收盤。

- 通膨數據引發樂觀情緒:4月份消費者物價指數(CPI)上升0.3%,低於預期的0.4%,年增長3.4%,符合預期。核心CPI也達到預期,月度上升0.3%,年增長3.6%。

- 美國國債收益率下降:基準10年期美國國債收益率下降10個基點至4.344%,2年期美國國債收益率在通脹報告公布後下降9個基點至4.726%。

- 歐洲股市收盤走高:泛歐 Stoxx 600 指數上漲 0.6%,其中公用事業股上漲 1.7%,而石油和天然氣股下跌 0.9%。 英國富時 100 指數上漲 17.67 點,或 0.21%,至 8,445.80 點。 儘管報告顯示第一季度淨利潤增長 29%,荷蘭銀行 ABN Amro 股價下跌 6%。 德國商業銀行(Commerzbank)在第一季度淨利潤增長 29% 後,其股價飆升 5%。 相反,Burberry 股價下跌 6%,而其他奢侈品股票也下跌,其中凱鵬華盈(Kering)下跌 0.7%,LVHM 下跌 0.4%。

- 亞太市場漲跌不一:亞太市場週三表現混合。4月份生產者物價指數上升0.5%,超過預期的0.3%。中國大陸的CSI 300指數下跌0.85%至3,626.06點,澳大利亞的S&P/ASX 200指數上漲0.35%至7,753.70點。日本日經225指數上漲0.08%至38,385.73點,而更廣泛的東證指數以2,730.88點平盤收市。印尼4月份出口同比增長1.72%至196.2億美元,這是自2023年5月以來出口首次同比增長,儘管相比3月份下降了12.97%。

- 比特幣因通脹數據上漲:根據四月消費者物價指數報告顯示通脹緩解,比特幣價格飆升超過5%,達到$64,910.57。這標誌著自3月25日以來比特幣的最佳表現。比特幣曾一度交易價格超過其50天移動平均線,這是自4月13日以來首次。自三月以來,比特幣一直在$60,000至$70,000範圍內波動,經歷了偶爾的波動。

- 油價因庫存下降而上升:由於國內庫存減少幅度大於預期,美國原油價格在週三上漲。上週,商業原油庫存(不包括戰略石油儲備)減少了250萬桶,遠超出預期的減少54.3萬桶。6月交割的美國原油期貨上漲0.78%,以每桶78.63美元收盤,反映出年初至今上漲了9.7%。7月交割的布倫特原油期貨上漲0.45%,每桶收於82.75美元,標志著年初至今上漲了7.4%。

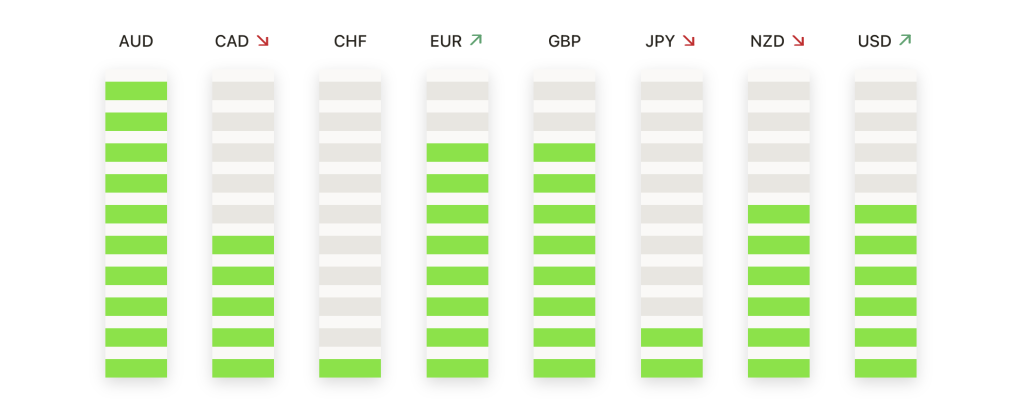

外匯今日重點:

- 歐元/美元在通脹數據疲軟後上漲: 週三,歐元/美元匯率上漲近0.5%,突破了1.0865的趨勢線阻力位。該匯率達到1.0900的日內高點,然後在1.0880附近穩定,這表明如果上升動能持續,可能會向1.0980移動。支撐位依然在1.0865,進一步的阻力位在1.1020。

- 美元/日元大幅下跌:美元/日元匯率從本週高點接近156.80,重挫至155.00水平,這是美國消費者價格指數報告後的結果。儘管有此下跌,該匯率仍然維持在148.44的200日指數移動平均線(EMA)之上,而即時支撐位在153.28的50日指數移動平均線(EMA)。如果跌破這一水平,可能會進一步下滑至最近的波動低點152.00。

- 美元/加元在1.3600附近掙扎:美元/加元貨幣對測試了1.3600的水準,但未能保持動力,退回到短期需求區的下端。由於該貨幣對在1.3678的200小時指數移動平均線(EMA)下方交易,它在1.3600至1.3620面臨阻力,如果看跌壓力持續,可能會進一步下行,朝著1.3546的200天指數移動平均線(EMA)移動。

- 歐元兌日元保持看漲勢頭:儘管有一些獲利了結,但歐元兌日元仍然保持強勢,在接近170.00的水平後交易於168.63左右。整體技術前景仍然正面,50天和200天簡單移動平均線的關鍵支撐位維持著看漲趨勢,交易者正在觀察進一步上行波動。

- 金價飈升因通脹緩解及降息希望:金價飆升,接近三週來高點,因通脹數據提升了市場對美聯儲降息的預期。XAU/USD貨幣對最初面臨的阻力位在2,400美元,進一步的供應區域在4月19日的高位2,417美元和歷史高位2,431美元。值得關注的支撐位包括2,359美元和5月9日的低點2,306美元,而50日移動平均線在2,249美元起著關鍵支撐作用。

市場動態:

- Nvidia股價因通脹數據而上漲:隨著通脹報告數據低於預期,Nvidia股價上漲了3.6%,這反映了技術行業和人工智慧驅動的增長所帶來的樂觀情緒。

- 蘋果和微軟獲得上漲:蘋果和微軟的股票均上漲超過1%,因為通脹數據提振了科技股。蘋果的收盤價為183.12美元,而微軟達到了318.54美元。

- 建築商集會:由於10年期國債收益率降至五週低點,支持住房需求,建築商股票大漲。DR Horton (DHI) 收盤上漲超過 6%,而 Lennar (LEN)、PulteGroup (PHM) 和 Toll Brothers (TOL) 各自上漲超過 5%。

- 晶片股大漲:晶片行業取得顯著增長,其中超微半導體(AMD)、KLA公司(KLAC)和博通(AVGO)收盤上漲超過4%。英偉達、邁威爾科技(MRVL)、朗美 研究(LRCX)和應用材料(AMAT)也上漲超過3%。此外,高通(QCOM)、美光科技(MU)和德州儀器(TXN)收盤上漲超過2%。

- 貿易局因奈飛交易上升:在宣布與奈飛(Netflix)的廣告合作夥伴關係後,貿易局 (TTD) 股價上漲超過4%。該合作夥伴關係旨在促進在該串流平台上的廣告自動購買。

- Monday.com 飆升:Monday.com(MNDY)在報告第一季度收入為2.169億美元後,其股價飆升超過20%,超過了市場普遍預期的2.105億美元。

- NU控股公司(NU Holdings Ltd,簡稱NU)的股價上漲超過4%,因為該公司公佈了強勁的第一季度淨利潤報告,達到3.788億美元,超過了市場普遍預期的3.361億美元。

- Shift4 Payments 上漲:Shift4 Payments(FOUR)在美國證券交易委員會(SEC)的一項文件披露內部人士購買後,上漲超過10%,其中首席執行官艾薩克曼(Isaacman)購買了價值576萬美元的股票。

- 阿里斯塔網絡股份有限公司升級:在 William O’Neil & Co. 重新覆蓋阿里斯塔網絡 (ANET) 的股票並給予買入推薦後,阿里斯塔網絡的股票上漲超過 3%。

- 泰瑞達公司持倉增加:在一份向美國證券交易委員會提交的13F文件顯示,Aspex Management HK報告持有公司新的1.1%股份後,泰瑞達公司(TER)股價上漲超過3%。

- 溶劑通股票被降級:溶劑通 (SOLV) 股票在Spin-Off Research將其評級從買入降級為持有後,下跌超過4%。

- FMC公司股價下跌:FMC公司(FMC)的股價在宣佈將推遲至2025年底或2026年才恢復股票回購以減少槓桿後,下跌超過3%。

- 迪士尼因削減開支股價下跌:沃爾特迪士尼公司(DIS)的股價下跌超過2%,在道瓊斯工業平均指數中領跌,原因是首席執行官艾格宣佈大幅削減市場營銷費用和內容支出。

- 波音面臨法律問題:由於與五年前發生的兩起致命空難有關的延期起訴協議中的違規行為,波音(BA)股價下跌超過2%,面臨可能的刑事起訴。

- Dlocal 股價大跌:Dlocal(DLO)在公佈第一季度持續經營收入為1.844億美元後,股價暴跌超過26%,低於市場普遍預期的1.919億美元收入。

- 皇家郵政所有者飆升:在宣布可能被捷克億萬富翁丹尼爾·克雷廷斯基收購後,國際配送服務公司的股價跳漲了17%。

- Neste 股價暴跌:芬蘭煉油商 Neste 的股票在週二發出盈利警告後下跌14%。

標普500和納斯達克綜合指數的創紀錄高點顯示出由於對人工智慧的樂觀情緒和通脹降溫所驅動的強勁市場表現。儘管面臨通脹和經濟指標變化等常見挑戰,投資者情緒仍然強烈,尤其是在科技領域。最新的消費者物價指數報告顯示增幅低於預期,這激發了對聯邦儲備局可能降息的希望,進一步提振了市場。隨著關鍵股票和行業的顯著增長,以及全球市場的綜合但總體上正面的前景,投資者正以某種樂觀態度駕馭市場,預期未來的持續增長和穩定。