尽管近期市场波动剧烈,标普500指数和纳斯达克综合指数在周三飙升至新的创纪录高点,受益于英伟达的显著涨幅和对美联储降息的新乐观情绪。标普500指数创下历史新高,而纳斯达克综合指数在英伟达出色表现的带动下大幅上涨。这一出色的市场反弹发生在就业市场数据略显疲软的背景下,这提振了投资者对美联储今年晚些时候可能放宽货币政策的希望。在科技股领涨的同时,其他板块表现参差不齐,反映了对人工智能进步的热情及对更广泛经济状况的谨慎态度。

重点摘要:

- 标普500指数和纳斯达克指数创历史新高:标普500指数上涨1.18%,收于5,354.03点的新高,盘中最高点达到5,354.16点。此里程碑标志着在几周低迷之后的显著反弹,使该指数年初至今的涨幅达到12.3%。纳斯达克综合指数上涨1.96%,收于17,187.90点,创下新纪录。此次飙升主要是由于英伟达公司股价上涨5.2%,该公司发布了新的人工智能芯片,使其市值达到3万亿美元。

- 道琼斯指数小幅上涨:道琼斯工业平均指数上涨96.04点,或0.25%,收于38,807.33点,落后于科技股推动的标准普尔500指数和纳斯达克综合指数的涨势。这一小幅上涨是由各个行业的混合表现推动的,其中以科技股表现尤为强劲,提升了整体市场情绪。

- 私人就业数据显示劳动力市场疲软:ADP报告称,5月份私人就业人数仅增加了152,000个工作岗位,低于经济学家预期的175,000个。这一数据激发了对美联储可能会降息的希望,美联储基金期货显示9月份降息的概率为69%。

- 欧洲股市在欧洲央行会议前上涨:欧洲斯托克600指数收涨0.84%,其中科技股领涨3.7%。富时100指数上涨0.18%。ASML领涨,上涨8.1%,创下自3月以来的最高收盘价。投资者预计欧洲央行将自2019年以来首次降息。欧洲央行周四的会议备受期待,尤其是在欧元区5月份通胀率略高于预期,达到2.6%,核心通胀率为2.9%之后。

- 亚洲市场因经济数据和选举结果表现不一:亚太市场表现参差不齐,印度的Nifty 50和BSE Sensex在选举结果引发的大幅抛售后反弹近2%。日本的日经225指数下跌0.89%,而更广泛的Topix指数下跌1.41%。相比之下,韩国的Kospi指数上涨1.03%,小盘股Kosdaq指数上涨0.58%。澳大利亚的S&P/ASX 200收涨0.41%,而中国的CSI 300指数下跌至3,594.79。

- 加拿大央行(Central Bank of Canada)在通胀进入目标范围时降息,导致加元走弱:加拿大央行在6月会议上将利率从5%降至4.75%,理由是对通胀趋势下行的信心增加。央行指出,三个月核心通胀指标的下降是这一改善的关键因素。然而,行长警告说,通向稳定通胀的道路仍然充满不确定性和风险。

- 经济数据公布后国债收益率下降:国债收益率下滑,10年期国债收益率下降3个基点至4.299%,2年期国债收益率下降至4.73%。投资者正在权衡经济状况,关键数据发布,包括美国私营部门就业和服务业数据弱于预期。

- 欧佩克+决定后油价反弹:原油期货价格上涨逾1%,从四个月低点反弹。7月交割的西德克萨斯中质原油收于每桶74.07美元,上涨1.12%,而8月交割的布伦特原油收于每桶78.41美元,上涨1.15%。此次反弹是在欧佩克+决定逐步取消减产措施之后出现的,预计全球石油平衡将在10月开始增产之前趋紧。

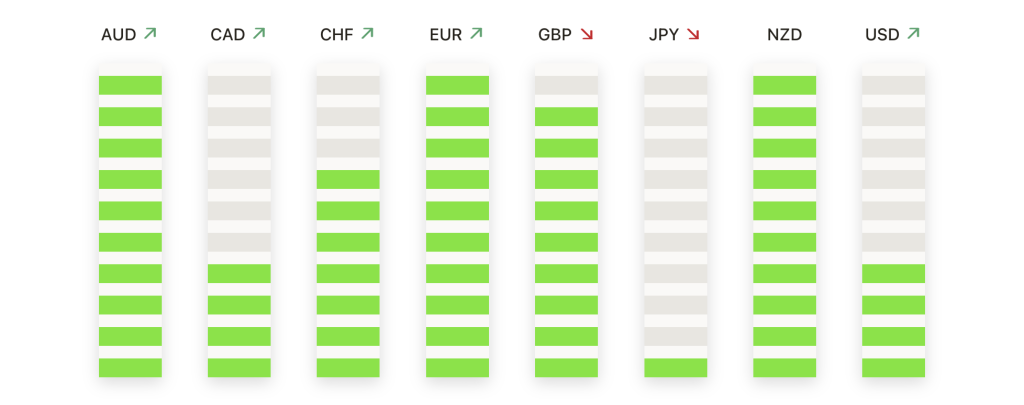

外汇今日重点:

- 由于美国ADP报告疲软,黄金价格飙升,引发美联储降息猜测:金价上涨1.18%,在2320美元至2360美元区间整固,受到美国混合经济数据和较低国债收益率的影响。黄金在2360美元面临初步阻力,潜在目标为2400美元及年初至今的高点2450美元。下行方面,支撑位在50日均线(2337美元),随后是2300美元和2280美元。

- 白银价格分析:XAG/USD测试约$30.00的“双顶”颈线:由于美国就业数据疲软,美债收益率下降,白银价格上涨1.69%至$29.98。该金属在5月24日低点$30.05处面临阻力。如果未能重新站上$30.00,可能会进一步下行,支撑位在$29.79、$29.00、$28.74和“双顶”目标价$27.80。

- 美元/日元突破156.00:美元/日元上涨0.79%,达到156.11,受强劲的美国经济数据支持。该货币对的第一个阻力位在156.50,其次是5月30日高点157.68和4月26日高点158.44。支撑位包括156.00、155.00以及50日移动平均线附近的154.81/92。

- 加拿大央行降息后加元挣扎:加元兑美元走弱,美元/加元曾短暂触及1.3740,随后稳定在约1.3700。加拿大央行将利率降至4.75%对该货币形成压力,交易员目光转向即将发布的加拿大劳动力数据和美国非农就业报告。美元/加元接近其50日指数移动平均线1.3650,2024年的高点为1.3845。

- 澳元/日元动能减弱,预计将盘整:澳元/日元升至103.80,动能显示出减弱迹象。阻力位在20日简单移动均线(SMA)的103.80以及更高的105.00。如果这些阻力位得以维持,该货币对可能会继续盘整,并得到100日和200日简单移动均线(SMA)的支撑。

市场动态:

- 英伟达因AI乐观情绪飙升:英伟达股价上涨5.2%,创下新纪录,将公司市值推升至令人印象深刻的3万亿美元。此次上涨是由新AI芯片的发布和积极的分析师预测推动的,美国银行建议可能会有30%的进一步上涨。英伟达的股票表现突显了其在AI领域的主导地位。

- 惠普企业公司创下52周新高:惠普企业公司(Hewlett Packard Enterprise)股价攀升10.7%,并在报告财政年度第二季度收入为72亿美元后创下了新的52周高点,超出华尔街预期的68.2亿美元。该公司的调整后每股收益为42美分,超过了预期的39美分。

- CrowdStrike因强劲的收益飙升:CrowdStrike股价在发布强劲的收益报告后上涨了12%。该公司公布调整后每股收益为93美分,收入为9.21亿美元,超出预期的每股89美分和收入9.05亿美元。强劲的表现突显了CrowdStrike在网络安全市场的领先地位。

- WalkMe因收购消息大涨:在SAP宣布一项价值15亿美元的全现金收购协议后,WalkMe的股票飙升了43%。该交易预计将在2024年第三季度完成,这大大增强了投资者对WalkMe未来前景的信心。

- 游戏驿站在投机交易中反弹:游戏驿站的股票上涨了19.1%,延续了由知名投资者“咆哮的小猫”所引发的投机反弹。此次飙升是在前一交易日下跌5.4%之后发生的,突显了平台股票的持续波动性。另一只热门平台股票AMC也上涨了7.5%。

- 由于指引疲软,Dollar Tree 股价下跌:Dollar Tree 股价下跌 4.9%,原因是公司发布的第二季度业绩指引低于预期。这家折扣零售商预计调整后的每股收益在 1 美元至 1.10 美元之间,而预期值为 1.19 美元。Dollar Tree 还宣布正考虑出售其 Family Dollar 分部。

- Verint Systems股价因强劲的收益大涨:Verint Systems在强于预期的收益和全年指引上调的推动下,股价上涨了23%。公司报告调整后每股收益为59美分,营收为2.213亿美元,超过了预期的每股54美分和2.145亿美元。

- 布朗-福尔曼收入不达预期股价下跌:布朗-福尔曼的股价下跌了5.9%,至52周新低,此前该公司报告财年第四季度收入为9.64亿美元,低于预期的10.3亿美元。令人失望的收入结果严重影响了投资者情绪。

- 应用材料公司和KLA获得巴克莱升级:在巴克莱将两只股票评级从低配上调至同配后,应用材料公司和KLA的股价分别上涨了5.3%和4.6%。此次升级是由于预期中国的支出增长,这预计将显著有利于这些半导体公司。

随着市场达到新高,标准普尔500指数和纳斯达克综合指数在英伟达出色表现和潜在美联储降息预期的推动下创下新纪录,投资者情绪依然坚韧但谨慎。混杂的劳动力市场数据和即将发布的重要经济报告至关重要,因为它们将影响未来的货币政策决策。与此同时,欧洲和亚洲的显著变动受经济数据和中央银行行动的影响。科技股的显著涨幅突显了该板块的实力以及投资者对人工智能进步的热情,而整体市场仍然关注持续的经济指标和中央银行政策。