周三,尽管交易波动较大,华尔街仍稍有上升,这主要是由于对人工智能股票,尤其是英伟达产生了显著兴趣。标准普尔500指数录得温和上涨,道琼斯工业平均指数和以科技股为主的纳斯达克综合指数也有所上涨,其中纳斯达克得益于科技板块的强劲表现。这一活动为投资者期待即将发布的关键通胀数据奠定了基础,联邦储备系统对此密切关注。这种期待反映了市场在应对混合经济信号和特定领域动态时进行的重新调整。

重点摘要:

- 标普500指数小幅上涨:标普500指数小幅上涨8.6点或0.16%,收于5,477.90点。这一小幅上涨反映了投资者在即将发布的经济数据前的谨慎乐观态度。

- 道琼斯指数小幅上扬,纳斯达克涨幅更大:道琼斯工业平均指数微涨15.6点,报39,127.80点,而纳斯达克综合指数则上涨87.5点,收于17,805.16点,主要受科技行业强劲表现的推动。

- 亚马逊达到两万亿美元估值:亚马逊的股票暴涨帮助其市值突破了两万亿美元的里程碑,标志着一个重大的成就,也反映了投资者对大科技公司,特别是人工智能和电子商务领域日益增长的信心。

- 欧洲市场在经济逆风中挣扎:Stoxx 600指数下跌了0.5%,反映了整个欧洲投资者情绪的低迷。CAC 40连续第二个交易日下跌,本次下跌0.7%,收于7,609点。FTSE 100指数下跌22.46点或0.27%。这些市场尤其受到汽车行业(下跌1.23%)和旅游休闲行业(下跌1.76%)的大幅亏损的影响,尽管科技股有轻微回升(上涨0.36%),但这不足以抵消更广泛的市场跌幅。

- 亚洲市场表现不一:与欧洲不同,亚洲市场总体上呈现出积极的混合趋势。日本日经225指数显著上涨1.26%,创下两个月来的新高,显示了该地区投资者的强大信心。然而,澳大利亚的S&P/ASX 200指数逆势下跌0.71%,受零售贸易股票表现疲弱的影响。亚洲市场总体上表现多样,突显了该地区经济复苏和投资者情绪的不同程度。

- 美国住房市场下滑:由于抵押贷款利率上升,新建美国住宅销售急剧下降至六个月以来的最低点,下降了11.3%,季节性调整后的年销售率为619,000套,这突显了住房部门面临的挑战。

- 国债收益率上升:美国国债收益率有所上升,10年期国债收益率上升近8个基点至4.316%,表明投资者越来越关注未来的美联储行动和更广泛的经济信号。

- 油价在供应过剩担忧中展现韧性:尽管美国原油和汽油库存意外增加,油价仍然保持坚挺。西德克萨斯中质原油上涨至每桶80.90美元,布伦特原油也上涨,收盘价为每桶85.25美元。尽管库存过剩,油价的韧性凸显了地缘政治紧张局势和供应链不确定性对全球石油市场的影响。

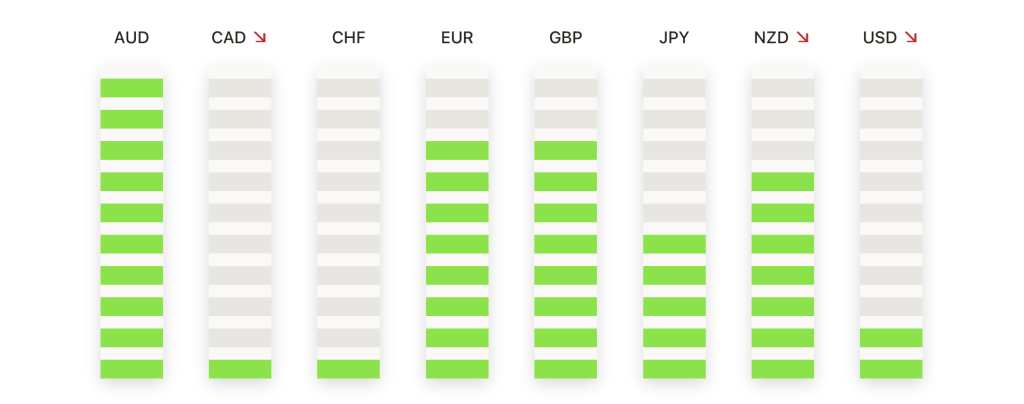

外汇今日重点:

- 货币波动中的黄金价格动态:黄金经历了显著的波动,在触及日高$2,323后交易价格为$2,300。这种贵金属面临下行压力,可能向$2,277移动,其次是$2,222。黄金的下一个重要图表支撑和阻力位设在这些点附近,进一步的下行可能瞄准$2,170至$2,160区间。相反,如果反弹至$2,350以上,可能会重新测试$2,387点并有望挑战$2,400水平,反映市场情绪和经济指标的变化。

- 欧元/美元在选举猜测中波动幅度有限:由于市场准备迎接法国6月30日突发选举的第一轮选举,欧元/美元在1.0660至1.0760之间窄幅波动。目前交易价格为1.0675,该货币对在1.0700支撑位附近面临下行压力。如果跌破该支撑位,可能会瞄准1.0600水平,政治不确定性影响投资者情绪。

- 英镑/美元面临下行压力,政治不确定性拖累:英镑/美元跌至1.2615,下跌0.55%。未能突破1.2700阻力位,该货币对目前在50日移动平均线(DMA)1.2636处测试支撑,有可能滑向1.2600心理关口和更低支撑位1.2555。英镑的疲软反映了对即将出台的财政政策和市场波动的广泛担忧。

- 美元/加元在混合市场情绪中攀升:美元/加元上涨至1.3705水平,显示加元相对于较强的美元有所退却。这一波动反映了市场的不确定性,且该货币对在200小时指数移动平均线(EMA)1.3692以上企稳,表明可能在这些水平附近盘整。

- 美元/日元因经济乐观情绪达到38年来新高:美元/日元延续其上涨趋势,突破160.00这一心理关口,达到约160.80的新高点,这主要是受投资者乐观情绪和整体市场趋势偏向美元对走弱的日元的影响所推动。这是该货币对自1980年代以来的最高点,其潜在阻力位接近于161.00和162.00水平。

- 美元/瑞士法郎因收益动态而上涨:美元/瑞士法郎显著上涨,测试关键阻力位100日均线0.8975。这一动向表明市场看涨情绪,因为该货币对在稳固20日和200日均线上方的涨幅,如成功突破0.9000大关,可能会建立一个新的区间。

市场动态:

- 联邦快递公布强劲财务业绩:在公布超过预期的第四财季业绩后,联邦快递的股价显著上涨了14%。该公司在本季度报告的每股收益为5.41美元,营收为221.1亿美元,超出预期的每股收益5.35美元和营收220.7亿美元。这一表现为其2025财年的前景设定了积极基调。

- 惠而浦吸引潜在收购兴趣:据报道,博世正考虑收购该家电制造商的提议,惠而浦的股价飙升15.5%。这一潜在收购突显了惠而浦在家电行业的吸引力,并可能显著重塑其市场定位。

- 安普蒂夫感受到行业变化的压力:在Piper Sandler将评级从中立下调至减持后,安普蒂夫的股票大跌近8%。此次下调伴随着目标价下调至63美元,反映出14%的潜在下跌。主要原因是新兴竞争对手的出现,以及由Rivian-大众合资企业引起的对安普蒂夫电气架构的依赖减少。

- 通用磨坊面临着对收益的混合反应: 在发布了混合的第四财季报告后,通用磨坊的股票下跌了约4.6%。公司每股收益为1.01美元,收入为47.1亿美元,低于预期的48.5亿美元。这一不足引发了对持续成本压力及其对未来收益影响的担忧。

- Paychex 报告强劲但股价下跌:尽管第四财季每股收益为1.12美元,高于预期的1.10美元,Paychex 的股价仍下跌约6%。这一下降反映了大盘的谨慎立场,因为收入达到但未超过预期。

- 特斯拉因正面分析师报道而上涨:在Stifel给予买入评级并将目标价定为265美元后,特斯拉股价上涨了4.8%,这比此前的收盘价高出41.4%。Stifel的乐观预期主要源于特斯拉Model 3和Model Y的生产增加和改进,以及即将推出的下一代Model 2车型。

- Grindr 利用人工智能促进增长:在投资者日公告后,Grindr的股价上涨了15.3%。该公司在公告中概述了一项通过人工智能扩展功能的战略。Grindr还预计到2027年,每年收入将增长20-25%,这表明市场对其商业模式和未来前景充满信心。

- Levi’s 因牛仔布未能提振销售遭遇挫折:由于最新财务报告未达预期,Levi’s 股价暴跌 15%。尽管牛仔布很受欢迎,但预期的销售激增并未实现,这突显了将时尚潮流转化为收入的挑战。

- 美光的前景引发投资者担忧:美光科技的股价在盘后交易中下跌了近8%。尽管公司的盈利结果好于预期,但投资者对公司未来收入预期的反应依然负面,因为这些预期仅符合而未超出市场预期。

尽管市场整体存在担忧,但Nvidia等科技公司的亮眼涨势以及Rivian和FedEx等公司的显著动作突显了一个充满战略乐观的日子。然而,即将公布的通胀数据和对高市场估值的谨慎评论表明,市场前景仍然充满潜在波动性。投资者如履薄冰,在希望与现实的平衡中,在充满机会与挑战的环境中前行。