纳斯达克综合指数周五飙升至历史新高,由大盘科技股的涨幅推动,尽管更广泛的市场指数面临阻力。尽管标普500指数略有下跌,道琼斯指数也出现了大幅下滑,但投资者对即将公布的科技公司财报的热情提振了这个科技股权重较重的指数。同时,对债券收益率上升和公司盈利疲软的担忧在其他地方影响了市场情绪。国债收益率小幅上升,给股市带来压力,因为市场在波动的经济环境中航行,这个环境特点是利润波动、地缘政治风险上升以及全球增长放缓的迹象。

重点摘要:

- 纳斯达克创历史新高:周五,纳斯达克综合指数上涨0.56%,收盘报18,518.61点,创下历史新高。主要科技股的上涨推动了该指数,尽管整个市场面临困难,但投资者预期Nvidia、Meta Platforms、亚马逊和微软等公司的强劲财报。

- 标普500指数和道琼斯指数面临亏损:标普500指数微跌0.03%,收于5,808.12点,而道琼斯工业平均指数下跌259.96点,跌幅0.61%,收于42,114.40点。这对于两大指数来说是一个艰难的一周,道指结束了其连续六周的上涨势头,累计下跌2.7%,标普500指数则下跌近1%。

- 欧洲市场因收益不佳而收盘走低:第三季度收益显示出混合结果,欧洲股市面临压力。泛欧斯托克600指数周五下跌0.04%,本周累计下跌1%。旅行类股领跌,下跌1.5%,而富时100指数收盘下跌1.31%,报8,248.84点。法国CAC 40指数下跌0.1%,报7,498点,累计周跌幅为1.5%,而德国DAX指数在商业信心改善的推动下微涨0.11%。奔驰和人头马是显著的输家,奔驰在报告其核心汽车部门经营利润下跌64%后下跌了1%,原因是需求疲软和亚洲竞争加剧。人头马下跌0.7%,因其在美国和亚太地区的需求疲软而下调了销售预期。

- 日本通胀放缓,亚太市场涨跌互现:星期五,亚太地区市场涨跌互现。日本的日经225指数下跌0.60%,收于37,913.92点,连续五日收跌,投资者消化了最新的通胀数据。东京10月份的整体通胀率降至1.8%,低于之前的2.2%,这加剧了关于日本央行在即将到来的选举后可能调整政策的猜测。新加坡9月份制造业产出同比激增9.8%,超过预期,表明尽管全球需求放缓,但新加坡制造业仍具有韧性。中国的沪深300指数上涨0.70%,收于3,956.42点,而香港的恒生指数则上涨0.52%。韩国的KOSPI指数小幅上涨,收于2,583.27点,而较小的KOSDAQ指数则下跌0.98%,收于727.41点。

- 中东紧张局势和美国选举不确定性推动油价飙升:由于中东地区的地缘政治风险加剧和即将到来的美国选举的不确定性,油价取得了强劲涨幅。周五,布伦特原油上涨2.25%,收于每桶76.05美元,而美国西德克萨斯中质原油(WTI)攀升2.27%,收于每桶71.78美元。本周,布伦特原油累计上涨4.09%,而WTI上涨3.7%,市场正在权衡最近中东军事行动的影响。以色列对伊朗军事基地的空袭加剧了地区紧张局势升级的担忧,而即将到来的美国选举和预计中的央行政策决定推动了市场对原油作为应对市场波动的对冲需求。

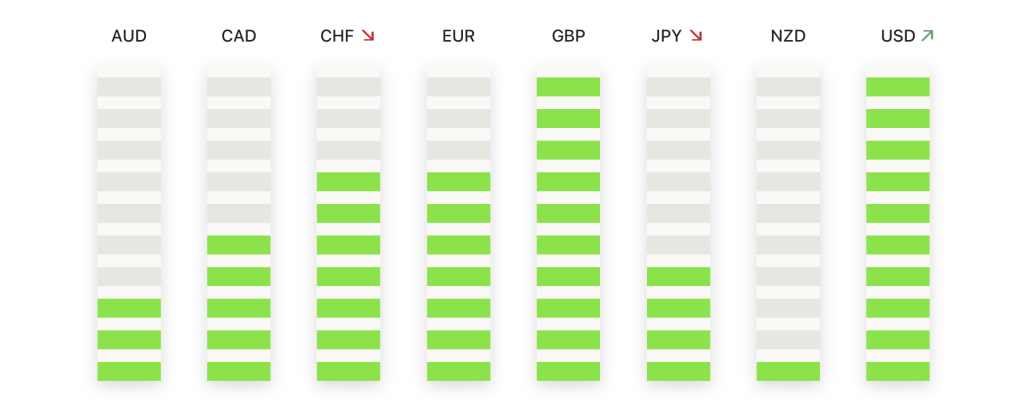

外汇今日重点:

- 欧元/美元在看跌情绪中难以保持在1.0800上方:欧元/美元在周五收低,收于接近1.0794的位置,此前尝试回升至1.0820以上未果。50周期简单移动平均线(SMA)继续充当阻力,突显该货币对的持续看跌势头。1.0820是进一步阻力位,另一个支撑位在1.0780。若跌破该水平,可能会重新测试1.0750区域,而持续突破1.0820则有望转变市场情绪,推动可能的复苏。

- 英镑兑美元承压于1.3000以下:英镑兑美元周五未能重新站稳脚跟,收盘价接近1.2960,因卖压使其保持在1.3000这一心理水平以下。该货币对在50周期简单移动平均线(SMA)1.2996附近面临阻力,限制了反弹尝试。最近的支撑位在1.2920,若跌破此水平,可能会将损失扩大至1.2850。若要扭转目前的下跌趋势,该货币对需要突破50周期SMA,下一个目标是接近1.3040的100周期SMA。

- 美元/瑞士法郎(USD/CHF)维持在0.8660附近的区间震荡状态:美元/瑞士法郎(USD/CHF)在0.8660附近波动不大,交易在一个窄幅区间内,难以确立明确的方向性偏见。支撑位于50期SMA附近0.8648,阻力位于0.8700附近。若突破0.8700,则可能预示着更大幅度的上行运动,而若跌破50期SMA,则可能重新测试0.8600水平。在出现明确突破之前,美元/瑞士法郎可能会继续其区间震荡行为。

- 新西兰元/美元在熊市控制下下跌:上周五,新西兰元/美元对下跌0.60%,收于0.5980,达到了自8月以来未见的水平。该货币对仍然承受卖压,随着20日简单移动平均线(SMA)逼近100日SMA,形成了看跌交叉。100日SMA在0.6100处构成了阻力位,200日SMA在0.6150处也设下了更高的阻力位,进一步下跌的可能性很大。关键支撑位已下移至0.5980以下,如果当前的动能持续,空头将瞄准更多下行空间。

- 在地缘政治紧张局势中,黄金接近日关键阻力位:黄金价格继续攀升,收于$2,746,之前曾短暂测试$2,750的阻力位。在50周期SMA均线$2,715以上保持支撑,反映出在当前地缘政治担忧下强烈的买入兴趣。如果价格突破$2,750,下一个目标可能是$2,780。相反,如果黄金回落,关键支撑位仍在$2,715,进一步下跌可能测试$2,680。

市场动态:

- 由于法院裁决,Tapestry股票暴涨,而Capri暴跌:在一名法官裁定支持联邦贸易委员会的案件以阻止其收购Capri后,Tapestry的股价飙升了13.5%。相比之下,Capri的股价暴跌了48.9%,反映出投资者对收购受阻的失望情绪。

- L3Harris Technologies因利润超预期而上涨:国防公司L3Harris Technologies在公布强劲的第三季度业绩后上涨了3.5%,超出分析师预期。公司提高了全年收益预测的下限,现在预计调整后的每股收益在12.95美元至13.15美元之间,高于先前的12.85美元至13.15美元区间。分析师此前预计每股收益为13.04美元。

- 尽管超出预期,Colgate-Palmolive股价下跌:尽管第三季度收益超过市场一致预期,Colgate-Palmolive股价仍下跌超过4%。公司报告调整后每股收益为91美分,收入为50.3亿美元,超过市场预期的每股收益89美分和收入50亿美元。然而,年销售预估的下调打压了投资者情绪。

- 西部数据因收益惊喜而上涨:西部数据的股票在公布财年第一季度每股1.78美元的好于预期的收益后上涨了4.7%,超过了分析师预测的每股1.72美元。然而,收入略低于预期,为41亿美元,而预期为41.2亿美元。

- Digital Realty Trust 因创纪录的租赁预订量而大涨:Digital Realty Trust 在报告第三季度创纪录的租赁预订量后飙升了 9.6%。该公司还更新了全年核心运营资金的指引,将其范围缩小至每股 6.65 至 6.75 美元,接近分析师预估的 6.69 美元。

- 尽管第三季度表现超出预期,Coursera 由于指引疲软股价下跌: Coursera 的股价下跌了9.7%,原因是公司发布的第四季度营收指引在1.74亿美元至1.78亿美元之间,尽管符合预期却引发了对未来需求和保留趋势的担忧。这家在线教育提供商报告的第三季度业绩在收入和利润方面均超过了预期。

- 瑞思迈攀升超出预期:医疗设备制造商瑞思迈在公布好于预期的财年第一季度业绩后上涨了超过 7%。公司公布的调整后每股收益为 2.20 美元,收入为 12.2 亿美元,超过了分析师预期的每股收益 2.05 美元和收入 11.9 亿美元。

- 博思艾伦汉密尔顿因季度表现强劲而大涨:博思艾伦汉密尔顿的股价在乐观的第二财季报告发布后上涨了9.2%。这家国防承包商公布其调整后的每股收益为1.81美元,收入为31.5亿美元,均超出预期的每股收益1.47美元和收入29.7亿美元。公司还上调了全年收益和收入增长指引,进一步提升了投资者信心。

随着交易周的结束,市场表现出不同的趋势,反映出行业之间的对比和投资者在重要事件前的谨慎。受巨头科技股上涨驱动,纳斯达克创下历史新高;然而,标普500和道琼斯指数本周均以下跌收尾,打破了各自的连续多周上涨趋势。欧洲和亚太市场表现不均,因梅赛德斯和人头马等公司的业绩令人失望,欧洲股市承压;而日本因通胀放缓且临近选举,日经指数下跌。国债收益率继续上升,对股票构成压力,中东紧张局势和美国选举担忧推高了油价。随着投资者为地缘政治发展、经济数据发布以及企业盈利季做准备,市场在寻找方向的过程中将在不确定的全球环境中保持微妙的平衡。