在本周的一个显著结尾,道琼斯工业平均指数突破了40,000点大关。涨幅主要得益于家得宝和卡特彼勒的强劲表现,因为投资者开始将目光从领先的科技股转向更多元化的投资。这一涨势发生在美国发布令人鼓舞的通胀数据的背景下,增强了市场对美联储即将降息的希望。标准普尔500指数和纳斯达克综合指数也录得显著涨幅,反映了经济乐观情绪和投资者策略转变推动下的广泛市场反弹。

重点摘要:

- 道琼斯指数首次突破40,000点:道琼斯工业平均指数上涨247.15点,或0.62%,收于40,000.90点,盘中最高触及40,257.24点。这是自5月底以来首次收于40,000点以上,主要受益于多家非科技公司的强劲表现。

- 标准普尔500指数重回5600点水平:标准普尔500指数上涨0.55%,收于5615.35点,在周四跌破5600点之后反弹。指数的复苏突显了在持续的行业轮动中,整体市场的韧性。

- 纳斯达克综合指数持续上升趋势:纳斯达克综合指数上涨了0.63%,收于18,398.45点。尽管周四的交易日面临挑战,一些主要科技股如英伟达出现大幅抛售,但指数依然设法收复失地,凸显了投资者对科技行业的信心。

- 罗素2000指数本周大幅上涨:罗素2000指数本周跃升6%,其中包括周五上涨的1.1%,因为投资者预计经济将软着陆,这对小型公司有利。

- 欧洲股市达到一个月高点:Stoxx 600指数收涨0.97%,达到自6月12日以来的最高水平。电信股上涨0.59%,爱立信是涨幅最大的公司之一,最初上涨超过8%,随后回落。科技股扭转早前的跌势,收盘上涨1.73%。德国6月通胀率降至2.5%,低于5月的2.8%,助推市场的积极情绪。英国的富时100指数上涨0.36%,而CAC 40指数上涨105点或1.38%。

- 亚洲市场表现喜忧参半:日本日经225指数下跌2.45%,至41,190.68点,因日元兑美元走强,市场猜测日本财政部可能进行干预。韩国Kospi指数下跌1.18%至2,857点,而小盘股Kosdaq指数微跌0.24%至850.37点。香港恒生指数飙升2.7%,中国CSI 300指数小幅上涨0.12%至3,472.4点,得益于强于预期的出口数据和不断扩大的贸易顺差。澳大利亚S&P/ASX 200指数上涨0.8%,收于创纪录的7,959.3点。

- 油价结束四周连涨:8月美国原油期货结算价为每桶82.21美元,当日下跌0.5%,本周下跌1.14%。9月布伦特原油期货结算价为每桶85.03美元,当日下跌0.43%,本周下跌1.74%。尽管消费者通胀缓解带动早盘上涨,但由于批发价格略高于预期,市场失去动力。

- 10年期美国国债收益率下降:10年期美国国债收益率下降了一个基点,至4.182%,低于上周末的4.28%。与此同时,2年期美国国债收益率下降了5.1个基点,至4.454%,因为投资者基本上忽略了略高于预期的批发通胀数据。

- 国际货币基金组织报告新兴市场资本流入恢复至2018年水平:国际货币基金组织报告称,去年,除中国外的新兴市场的总资本流入增长至1100亿美元,占其经济产出的0.6%,为2018年以来的最高水平。报告强调了新兴市场在美国利率上升的情况下表现出的韧性。在2022-2023年期间,美国占全球总流入的41%,几乎是2017-2019年期间份额的两倍。国际货币基金组织指出,2023年美元的实际有效汇率被高估了中位数5.8%。

- 美国生产者价格数据指向通胀压力温和:6月份,美国生产者价格略微超过预期,最终需求的生产者价格指数(PPI)在5月未变后上升了0.2%。按年计算,PPI上升了2.6%,这是自2023年3月以来的最大同比增幅。此次上升主要受到服务价格上涨0.6%的推动,尽管运输和仓储服务成本有所下降。稍高于预期的PPI数据并未改变对美联储可能在9月降息的预期。

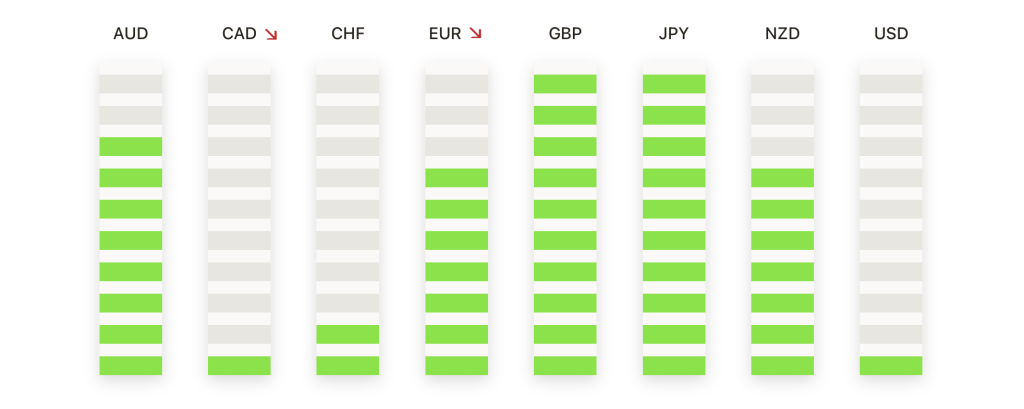

外汇今日重点:

- 英镑/美元升至12个月高点,市场对降息寄予厚望:英镑/美元周五收盘表现亮眼,逼近1.3000关口。本月英镑/美元已上涨近3%,从7月初的1.2615低点一路攀升。由于市场对美联储在9月降息的预期,英镑/美元在过去的12个连续交易日中有十天收于正值,强势逼近2023年的峰值1.3142。然而,空头压力可能会使其测试50日指数移动平均线1.2715。

- 欧元/美元收复1.0900关口,美元暴跌:欧元/美元已经连续第三周上涨,收盘稍微高于1.0900。该货币对从六月底的低点1.0666上涨了2.3%,盘中走势有望挑战1.0920附近的阻力位。尽管如此,涨势可能会暂停,可能会回调至200日EMA的1.0797。

- 纽元/美元重新站稳脚跟,关注20日均线阻力:纽元/美元汇率表现出新的强劲走势,升至约0.6120。多头将在0.6150和0.6200遇到阻力,如果能够决定性地收于这些水平之上,可能会进一步上涨。下行方面,支撑位于100和200日均线在0.6070的交汇处,如果空头动能占据主导地位,可能会进一步滑向0.6050和0.6030。

- 美元/加元在窄幅区间内挣扎:美元/加元维持在1.3630上方不远处,加元在美国PPI通胀加速的背景下表现挣扎。盘中交易受限于200小时指数移动平均线(EMA)下方的1.3640,而1.3600的支撑位保持坚挺。日线K线图得到了1.2594的200天EMA支撑,上方1.3750的阻力位限制了上行空间。

- 金价稳定在2400美元以上:金价保持在2400美元以上,收盘价为2415美元,日内最低曾达到2391美元。生产者价格指数 (PPI) 在六月小幅上升,而消费者信心减弱。XAU/USD的第一个阻力位在2450美元,有望达到2500美元。支撑位在2392美元,若跌破此水平,可能会滑落至2350美元。

- 白银价格跌破$31.00:银价逆转涨势,在达到当日高点$31.43后收于$30.78。XAG/USD组合录得超过2%的损失,但仍然保持在“双底”颈线以上。支撑位在$30.50,进一步目标为$30.00和50日DMA均线$29.82。阻力位在$31.00,其他阻力位在$31.75和$32.00,年初至今的高点为$32.51。

市场动态:

- 富国银行股价因盈利疲软而下跌:富国银行在报告净利息收入下降9%后,股价下跌了6%。该银行录得净利息收入为119.2亿美元,低于预期的121.2亿美元。尽管整体盈利和收入超出了华尔街的预期,但低于预期的净利息收入显著影响了投资者情绪。

- 尽管摩根大通盈利超预期,但股价下跌:摩根大通股价下跌1.2%,尽管该银行公布了第二季度收入为509.9亿美元,超过了分析师预期的498.7亿美元。调整后的每股收益为4.26美元,超过了预期的4.19美元。

- 花旗集团股价因混合业绩下跌:尽管花旗集团报告的利润好于预期,其股价仍下跌1.8%。第二季度每股收益为1.52美元,高于预期的1.39美元。

- 纽约梅隆银行因强劲的收益而上涨: 纽约梅隆银行的股价上涨了5.2%,此前该银行报告的调整后每股收益为1.51美元,高于1.43美元的普遍预期。收入为46亿美元,高于预期的45.2亿美元,推动了市场的积极反应。

- 由于分析师持积极态度,Carvana 股价上涨:在 BTIG 给予“买入”评级后,Carvana 股价上涨了 4.9%。BTIG 强调 Carvana 行业领先的 EBITDA 利润率以及市场份额和利润增长的潜力,这提振了投资者的信心。

- Array Technologies股票在升级后飙升:Array Technologies的股票上涨了8.7%,此前花旗将这家太阳能公司从“中性”评级上调至“买入”。这次评级上调是基于该股在年初至今已下跌超过31%后,存在重新获得市场份额的潜力。

- 唯他可可因评级下调而下跌:由于派杰将唯他可可的评级从“增持”下调至“中性”,唯他可可的股价下跌了9.1%。评级下调的原因是海运成本上升,预计将拖累公司的财务表现。

随着市场本周收盘,道琼斯工业平均指数令人瞩目的突破40,000点,突显了由于通胀缓和和对美联储9月降息的希望所推动的投资者乐观情绪。标准普尔500指数和纳斯达克综合指数也均录得上涨,反映了尽管科技股近期波动,市场整体依然强劲。非科技行业的复苏,加上像家得宝和卡特彼勒等公司的强劲表现,显示了投资者情绪的多样化。同时,主要银行的混合财报和波动的商品价格为经济格局增加了复杂性。随着通胀数据和央行决策成为焦点,市场的乐观情绪表明了增长潜力和潜在经济挑战之间的微妙平衡。